Dlaczego Trump chce kupić Grenlandię, odzyskać Kanał Panamski i połączyć Kanadę? Program Trumpa „America First” przełoży się na pewno nie tylko na działania wewnętrzne, ale również na aktywności Stanów Zjednoczonych na globalnej mapie świata. Będzie to miało również wpływ na transport morski, porty i całą globalną logistykę. Nowe akcenty zmienią pozycję wielu regionów. Bałtyk na pewno przegra z Pacyfikiem. Ale może na tym skorzystać polska gospodarka i polskie porty.

Donald Trump napisał w portalu Truth Social: „Opłaty pobierane przez Panamę są śmieszne, zwłaszcza biorąc pod uwagę niezwykłą hojność, jaką Stany Zjednoczone okazały Panamie”. Natomiast podczas przemówienia w Phoenix w Arizonie podkreślił, że jeśli duch porozumienia z 1977 r. między dwoma narodami nie zostanie uszanowany, „będziemy żądać, aby Kanał Panamski został zwrócony Stanom Zjednoczonym”. Pisaliśmy o tym tutaj.

W 1977 roku prezydent Jimmy Carter i generał Omar Torrijos podpisali traktat przekazujący Panamie całkowitą kontrolę nad Kanałem Panamskim i wycofujący wszystkie siły wojskowe Stanów Zjednoczonych z kraju do 31 grudnia 1999 roku. Obaj przywódcy podpisali Traktat o Neutralności, gwarantujący również neutralność kanału dla pokojowego tranzytu przez statki ze wszystkich krajów, co pozwala każdemu z nich na jednostronną interwencję, jeśli ta neutralność jest zagrożona.

Ostatnia reakcja Trumpa wynika z jego niechęci i nieufności do Chin, które były okazywane już w czasie poprzedniej kadencji. To istotna informacja dla Pekinu, że nie powinien zwiększać swojej aktywności w regionach, które uznawane są za obszar interesów USA.

Zaniepokojenie wzbudziła przed kilku laty aktywność ChRL w Panamie. "The Diplomat" donosił dwa lata temu, że "planowane chińskie inwestycje w Panamie w ostatnich latach obejmowały mosty, linię kolejową, port handlowy i terminal dla statków wycieczkowych”. Jednym z najważniejszych projektów był Panamski Colon Container Port (PCCP). Nowy port miał być strategicznie zlokalizowany u wejścia do Kanału Panamskiego.

Były to działania podejmowane po spotkaniu prezydenta Panamy Juana Carlosa Vareli i prezydenta Xi Jinpinga w Panamie w grudniu 2018 r. Panama w 2017 r. zamieniła dyplomatyczne stosunki z Tajwanem na aktywniejszą współpracę z Chińską Republikę Ludową. Od 2013 r. Chiny dokonały dużych inwestycji infrastrukturalnych w Ameryce Łacińskiej w ramach podpisanej przez prezydenta Xi Jinpinga Belt and Road Initiative (BRI). Jednym ze znaczących odbiorców chińskich inwestycji miała być Panama. Już w 2015 r. konsorcjum firm z ChRL, któremu przewodzi Landbridge Group – chiński konglomerat posiadający udziały w portach, ropie i gazie, nieruchomościach – obiecało zainwestować około 900 mln dolarów w budowę PCCP.

Plany i relacje szybko zmieniły się po wyborze Laurentino Cortizo na prezydenta Panamy na początku 2019 r. Po objęciu urzędu Cortizo zawiesił lub anulował wiele chińskich projektów inwestycyjnych. Przegląd koncesji PCCP przeprowadzony przez Panamską Administrcję Morską (PMA), rządową agencję nadzorującą porty kraju wykazał, że konsorcjum kierowane przez Landbridge nie dopełniło licznych warunków zawartych w umowach wstępnych. Zainwestowało tylko około jedną piątą obiecanej kwoty, nie dostarczyło kluczowej dokumentacji projektu i zatrudniło znacznie mniej lokalnej siły roboczej niż obiecano. Przegląd doprowadził do decyzji PMA o cofnięciu koncesji PCCP w czerwcu 2021 r.

– Otwarcie Portu Chancay w czasie szczytu APEC w Peru miało nie tylko charakter spektakularny. Pokazało, że aktywność ChRL w krajach regionu Pacyfiku i Ameryki Łacińskiej przybiera całkiem inny poziom niż współpraca UE i USA z krajami tego regionu. Chiny są największym partnerem handlowym wielu krajów Ameryki Łacińskiej, w tym Brazylii, Peru i Chile – podkreśla Leszek B. Ślazyk, ekspert i redaktor portalu Chiny24.com.

Według Międzynarodowego Funduszu Walutowego handel Ameryki Łacińskiej z Chinami wzrósł z około 12,5 miliarda dolarów w 2000 roku do około 483 miliardów dolarów w 2022 roku. Udział Chin w całkowitym wolumenie handlu w regionie wzrósł do 16% z 2% dwie dekady temu, gdy udział USA spadł z 52% do 39%. Przy czym dziś sporą część towarów wysyłanych z Ameryki Łacińskiej do USA stanowią te produkowane z surowców, komponentów i części pochodzących z Chin. Pisaliśmy o tym tutaj.

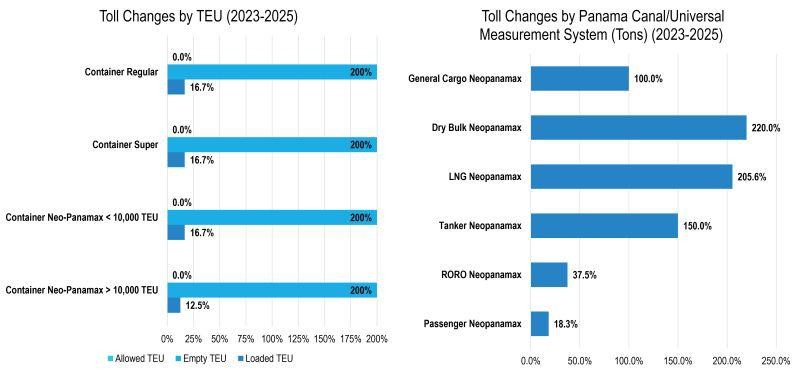

W przypadku Kanału Panamskiego kontrowersje w

USA wzbudzają rosnące opłaty TOLL za przejście statku. TOLL to stała

opłata tranzytowa + taryfa zdolności przewozowej (znana jako tony Kanału

Panamskiego/Uniwersalnego Systemu Pomiarowego) + różne opłaty dodatkowe

(np. rezerwacja, inspekcja, ochrona) – wyjaśnia profesor Jean-Paul

Rodrigue, Texas A&M University w Galveston. Rodrigue wylicza: stałe opłaty

tranzytowe są podzielone na trzy klasy: Regular (60 000 USD dla statków

klasy Panamax i poniżej), Super (100 000 USD dla statków Pamamax-max) i

Neopanamax (300 000 USD dla statków korzystających z nowych śluz).

Taryfa zdolności przewozowej jest funkcją klasy ładunku statku

(tankowiec, LNG, pasażer), która jest podawana w dolarach za tony PC/UMS

pojemności statku (lub metr sześcienny w przypadku LNG).

W przypadku

kontenerowców opłaty za przejście Kanałem Panamskim są pobierane w

następujący sposób: TOLL = stała opłata tranzytowa + Całkowita dozwolona

taryfa TEU (całkowita pojemność TEU statku określona przez Kanał

Panamski) + Taryfy na załadowany TEU (załadowany TEU nad pokładem) +

Taryfa za pusty TEU (pusty TEU nad pokładem) + Opłaty różne. Stałe

opłaty za przejście są takie same jak powyżej. Taryfy mocowe są podane w

USD za TEU.

Profesor Rodrigue przypomina, że „z dniem 1 stycznia

2025 r. wchodzi w życie nowy pakiet podwyżek taryf mocowych, i to dość

znacznych”. Opracowany przez niego wykres przedstawia wzrost procentowy

między 2023 a 2025 rokiem. Zauważa on, że stałe opłaty za przejście

pozostają bez zmian. Natomiast w przypadku statków towarowych podwyżki

taryf PC/UMS za tonę są bardzo znaczne i wahają się od 18% do 220%.

Ładunki LNG odnotowują wzrost taryf PC/UMS za m3 o 205% w ciągu zaledwie

3 lat. Profesor Rodrigue stwierdza na portalu społecznościowym: „biorąc

pod uwagę znaczenie LNG, szczególnie dla Teksasu, można być

zaniepokojonym możliwymi zmianami w strukturze kosztów i

konkurencyjności”.

W przypadku przejść kontenerowców nie ma zmian w taryfie Total TEU, ale cła na załadowany TEU i cła na puste TEU rosną odpowiednio o 12,5%-16,6% i 200% (z 40 USD do 45 USD za TEU dla załadowanych kontenerów od 2 do 6 USD za TEU dla pustych). Biorąc pod uwagę strukturę handlu kontenerami w USA, która wymaga znacznego repozycjonowania pustych kontenerów, rodzi to pytania o koszty morskiego łańcucha dostaw. Z punktu widzenia Stanów Zjednoczonych podwyżki te mogą być postrzegane jako czynnik inflacyjny. Koszty transportu są istotne, jeśli weźmie się pod uwagę, że administracja USA zobowiązała się do ograniczenia inflacji i ochrony amerykańskich interesów ekonomicznych.

Donald Trump w czasie

kampanii wyborczej zapowiadał, że będzie chronić gospodarkę amerykańską

wysokimi cłami. Chociaż nadal barak konkretów, to zaproponował taryfę w

wysokości ponad 60% na wszystkie towary chińskie, a także ogólną taryfę

w wysokości 10% lub 20% na wszystkie inne towary importowane do USA –

informowało CNN. Kogo dotkną cła?

Największym importem Stanów Zjednoczonych z Kanady jest ropa naftowa, która osiągnęła rekordowe 4,3 miliona baryłek dziennie w lipcu 2024 r. wynika z danych US Energy Information Administration. Z Kanady Amerykanie importują również samochody, maszyny i inne towary, a także tworzywa sztuczne i drewno, podaje CNN za Comtrade ONZ. Większość samochodów i części samochodowych dociera na rynek amerykański z Meksyku. Kraj ten wyprzedził Chiny jako wiodący eksporter do USA w 2023 r., wynika z danych Departament Handlu. Meksyk jest również głównym dostawcą elektroniki, maszyn, oleju i aparatury optycznej. Od południowego sąsiada do Stanów Zjednoczonych trafia duża część mebli i alkoholu. Z Chin Stany Zjednoczone importują znaczną ilość elektroniki, a także maszyn (w tym robotów), zabawek, gier, sprzętu sportowego, mebli i tworzyw sztucznych.

Deficyt

handlowy Stanów Zjednoczonych z Chinami wyniósł 382,3 mld dolarów w 2022

r., co stanowi wzrost o 8,3 proc. (29,4 mld dolarów) w porównaniu z

rokiem 2021. Szacuje się, że eksport usług ze Stanów Zjednoczonych do

Chin wyniósł 41,5 mld dolarów w 2022 r., co stanowi wzrost o 5,2 proc.

(2,1 mld dolarów) w porównaniu z rokiem 2021 i o 39 proc. w porównaniu z

poziomami z 2012 r. – wynika z danych Departamentu Handlu USA.

Ten

sam departament informuje w komunikacie: „Szacuje się, że łączna wartość

handlu towarami i usługami między Stanami Zjednoczonymi a Kanadą w 2022

r. wyniosła 908,9 mld dolarów. Eksport wyniósł 427,7 mld dolarów, a

import 481,2 mld dolarów. Deficyt handlowy Stanów Zjednoczonych w

zakresie towarów i usług z Kanadą wyniósł 53,5 mld USD w 2022 r.”

Eksport towarów Stanów Zjednoczonych do Kanady w 2022 r. osiągnął

wartość 356,5 mld USD, co stanowi wzrost o 15,1 proc. (46,8 mld USD) w

porównaniu z 2021 r. i o 22 proc. w porównaniu z 2012 r.

Import

towarów Stanów Zjednoczonych z Kanady wyniósł łącznie 436,6 mld USD w

2022 r., co stanowi wzrost o 22,2 proc. (79,3 mld USD) w porównaniu z

2021 r. i o 35 proc. w porównaniu z 2012 r. Eksport Stanów Zjednoczonych

do Kanady stanowi 17,3 proc. całkowitego eksportu Stanów Zjednoczonych w

2022 r. Deficyt handlowy Stanów Zjednoczonych w zakresie towarów z

Kanadą wyniósł 80,1 mld USD w 2022 r., co stanowi wzrost o 68,0 proc.

(32,4 mld USD) w porównaniu z 2021 r.

"Szacuje się, że łączna

wartość handlu towarami i usługami między Stanami Zjednoczonymi a

Meksykiem w 2022 r. wyniosła 855,1 mld dolarów. Eksport wyniósł 362 mld

dolarów, a import 493,1 mld dolarów. Deficyt handlowy Stanów

Zjednoczonych w zakresie towarów i usług z Meksykiem wyniósł 131,1 mld

USD w 2022 r." – informuje Departament Handlu USA.

Eksport towarów

Stanów Zjednoczonych do Meksyku w 2022 r. wyniósł 324,3 mld USD, co

stanowi wzrost o 17,0 proc. (47,2 mld USD) w porównaniu z 2021 r. i

wzrost o 50% w porównaniu z 2012 r. Import towarów Stanów Zjednoczonych z

Meksyku wyniósł łącznie 454,8 mld USD w 2022 r., co stanowi wzrost o

18,9 proc. (72,2 mld USD) w porównaniu z 2021 r. i wzrost o 64 proc. w

porównaniu z 2012 r. Eksport Stanów Zjednoczonych do Meksyku stanowi

15,7 proc. całkowitego eksportu Stanów Zjednoczonych w 2022 r. Deficyt

handlowy Stanów Zjednoczonych w zakresie towarów z Meksykiem wyniósł

130,5 mld USD w 2022 r., co stanowi wzrost o 23,7 proc. (25,0 mld USD) w

porównaniu z 2021 r.

Podniesienie ceł na wymianę handlową z tymi

gospodarkami może stanowić szansę dla polskiej gospodarki. Polski rynek

może stać się dla Stanów Zjednoczonych rynkiem dostaw artykułów, których

ceny wzrosną w wyniku polityki taryfowej Panamy i Stanów Zjednoczonych.

Wyprodukowane w Polsce towary można będzie na rynek amerykański

wyeksportować przez porty, które powinny skorzystać na ożywieniu

polsko-amerykańskiej współpracy, na której dzisiaj ciąży głównie import

LNG.

W 2022 r. odnotowaliśmy rekordowe obroty handlowe między Polską i Stanami Zjednoczonymi, które osiągnęły wartość 27,2 mld USD (wobec 19,5 mld USD w 2021 r.; eksport w 2022 r. wyniósł 10,8 mld USD, import 16,4 mld USD). W 2023 r. polska importowała produkty i usługi o wartości około 13,2 mld USD, a do września 2024 r. około 11,3 mld USD. Polski eksport za Atlantyk osiągnął wartość w 2023 r. prawie 11,47 USD, a do września 2024 r. zbliżył się do 11 mld. Są więc to kwoty, które jest szansa powiększyć dzięki protekcjonistycznej polityce Donalda Trumpa.

fot. Depositphotos

00:02:04

7

Polska bandera na nowym holowniku WUŻ Port and Maritime Services. Argo gotowy do działania

00:02:04

7

Polska bandera na nowym holowniku WUŻ Port and Maritime Services. Argo gotowy do działania

W GCT przeładowano już 6 mln TEU. Z końcem roku padnie rekord

W GCT przeładowano już 6 mln TEU. Z końcem roku padnie rekord

00:01:56

36 hektarów w 36 miesięcy. Projekt T3 został oficjalnie zakończony

00:01:56

36 hektarów w 36 miesięcy. Projekt T3 został oficjalnie zakończony

Znamy laureatów IV edycji Grantu Dzielnicowego Busole organizowanego przez Baltic Hub

Znamy laureatów IV edycji Grantu Dzielnicowego Busole organizowanego przez Baltic Hub

Orły Pomorskie dla aktywnych pomorskich firm i osobowości. Część nagród dla branży morskiej

Orły Pomorskie dla aktywnych pomorskich firm i osobowości. Część nagród dla branży morskiej

Grupa OTL podsumowuje III kwartał. Trudna sytuacja rynkowa

Grupa OTL podsumowuje III kwartał. Trudna sytuacja rynkowa

Do gazoportu w Świnoujściu wpłynęła 400. dostawa LNG

Do gazoportu w Świnoujściu wpłynęła 400. dostawa LNG

Armatorzy z Europy dyktują warunki na rynku kontenerów chłodniczych. Porty muszą inwestować

Armatorzy z Europy dyktują warunki na rynku kontenerów chłodniczych. Porty muszą inwestować

Hapag-Lloyd: biznes urósł, ale zyski mocno spadły

Hapag-Lloyd: biznes urósł, ale zyski mocno spadły

Terminale APM w Egipcie rozbudowane o 2,2 miliona TEU

Terminale APM w Egipcie rozbudowane o 2,2 miliona TEU

10 tys. żołnierzy i funkcjonariuszy będzie pilnować infrastruktury krytycznej

10 tys. żołnierzy i funkcjonariuszy będzie pilnować infrastruktury krytycznej

Federal Maritime Commission egzekwuje kary za dumping w żegludze

Federal Maritime Commission egzekwuje kary za dumping w żegludze

00:00:16

Statek załadowany wielkimi suwnicami porzucony, wpadł na skały

00:00:16

Statek załadowany wielkimi suwnicami porzucony, wpadł na skały

00:04:03

Rekordowy tunel dnie Bałtyku połączy Niemcy i Danię w 2029 roku (wideo)

00:04:03

Rekordowy tunel dnie Bałtyku połączy Niemcy i Danię w 2029 roku (wideo)

Decyzja WSA ws. terminala w Świnoujściu jest... nieistotna. Realne rozstrzygnięcie zapadnie 4 sierpnia

Decyzja WSA ws. terminala w Świnoujściu jest... nieistotna. Realne rozstrzygnięcie zapadnie 4 sierpnia

00:03:51

Zaczepił w Danii o most, płynie do Polski

00:03:51

Zaczepił w Danii o most, płynie do Polski

00:02:14

Czegoś takiego Wisła jeszcze nie niosła. Transport rekordowego ładunku ruszył do Płocka

00:02:14

Czegoś takiego Wisła jeszcze nie niosła. Transport rekordowego ładunku ruszył do Płocka

00:04:15

Największe kontenerowce świata - przegląd

00:04:15

Największe kontenerowce świata - przegląd

Polski masowiec zderzył się z suwnicą i żurawiami

Polski masowiec zderzył się z suwnicą i żurawiami

Bangladesz odmawia przyjęcia rosyjskiego statku z elementami elektrowni jądrowej

Bangladesz odmawia przyjęcia rosyjskiego statku z elementami elektrowni jądrowej

10 tys. żołnierzy i funkcjonariuszy będzie pilnować infrastruktury krytycznej

Grupa OTL podsumowuje III kwartał. Trudna sytuacja rynkowa

Znamy laureatów IV edycji Grantu Dzielnicowego Busole organizowanego przez Baltic Hub

Hapag-Lloyd: biznes urósł, ale zyski mocno spadły

Wietnamskie porty na liście rankingu Lloyd’s List. Refleksje po Port Gdańsk Business Mixer w Wietnamie

Prezydent Świnoujścia popiera rozwój portu, ale nie utworzenie Przylądka Pomerania