W 2021 r. spożycie produktów z ryb i owoców morza w krajach Unii Europejskiej rosło. W 2021 r. wydatki gospodarstw domowych na ryby i owoce morza w UE-27 wzrosły o 7% w porównaniu do 2020 r. Trend ten utrzymuje się od 2019 r. – informuje EUMOFA (European Market Observatory for Fisheries and Aquaculture Products) w najnowszym raporcie.

W Polsce w latach 2020-2021 nastąpił przyrost spożycia ryb i owoców morza (wg wagi żywej) o 2%, do 13,33 kg na osobę. Średnie spożycie mieszkańców UE w analogicznym czasie spadło o 7% do 23,28 per capita. Najwyższy poziom spożycia ryb i owoców morza notowano w Portugalii (57,67 kg na mieszkańca), Hiszpanii (44,21) oraz Danii (35,17) i Francji (32,56).

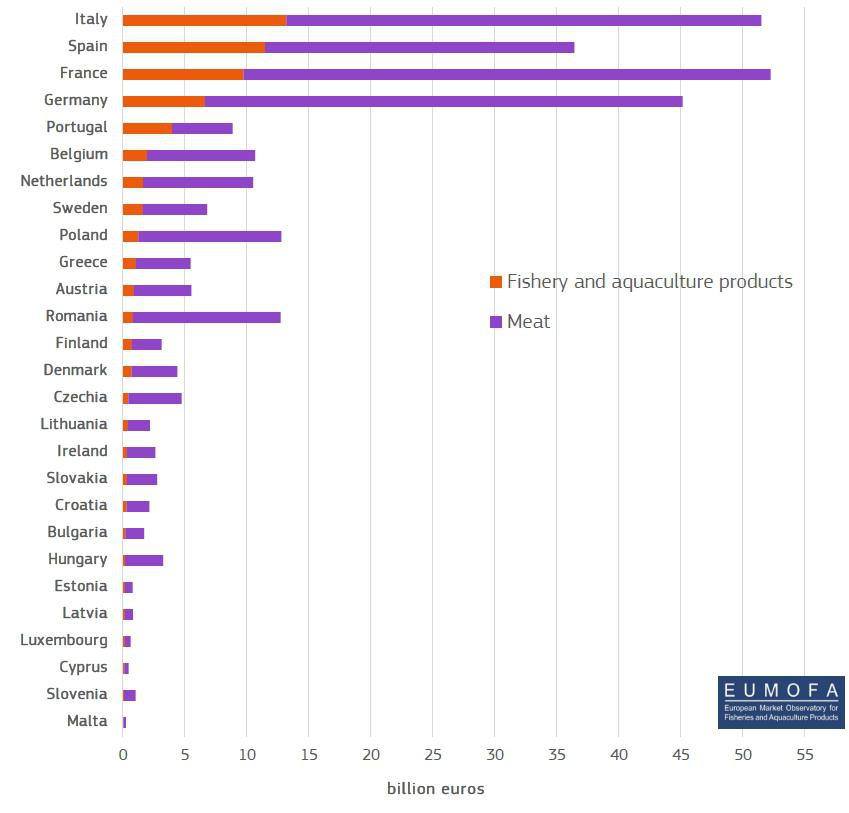

Eksperci EUMOFA obliczyli, że wartościowo na ryby wydajemy około 10% środków, a na mięso 90% kwot przeznaczonych na białko pochodzące odzwierzęce. Wskazują oni, że „ze wszystkich państw członkowskich stosunek między tymi dwiema kategoriami jest najbardziej zrównoważony w Portugalii. W 2021 r. z całkowitej kwoty, jaką portugalskie gospodarstwa domowe wydały na ryby i mięso, ryby stanowiły 45%, a mięso 55%”.

Niemcy z 45 mld EUR wydanych na mięso i ryby i produkty akwakultury, na te ostatnie dwie kategorie wydali ponad 7 mld EUR.

Największe dysproporcje zaobserwowano na Węgrzech, gdzie na produkty rybołówstwa i akwakultury wydano 6%, oraz w Rumunii i Czechach, gdzie gospodarstwa domowe wydały odpowiednio 6% i 9% ogółu na ryby.

– Zwiększona konsumpcja ryb i owoców morza w niektórych krajach jest najprawdopodobniej związana z trwałymi skutkami pandemii COVID-19, co doprowadziło do wzrostu popytu na spożycie żywności w domu, a tym samym większej ilości [wyrobów powstających– MG] w domowej kuchni. Niemniej jednak, według szacunków Euromonitora, wzrosła również konsumpcja poza domem. Oczekuje się, że wzrost ten będzie kontynuowany, a następnie ustabilizuje się w latach 2024-2026 – zauważają autorzy raportu „The EU Fish Market. 2022 Edition”.

W 2021 r. zwiększony import i spadek eksportu ryb i owoców morza z krajami spoza UE wywołał deficyt bilansu handlowego w 2020 r. Wyniósł on 1,8 mld EUR i był 10% wyższy niż w 2020 r. Łączne wydatki na importowaną rybę rosły szybciej niż waga importowanych ryb i owoców morza, co wiązała się ze wzrostem cen produktów i kosztów logistyki.

– Wzrost ten można częściowo wytłumaczyć deprecjacją euro w stosunku do korony norweskiej, co spowodowało wzrost cen importu z Norwegii, jednego z głównych dostawców UE. Ponadto nastąpił znaczny wzrost wartościowych gatunków przeznaczonych głównie dla sektora HoReCa (hotele, restauracje, kawiarnie), które po pandemii COVID-19 stopniowo zaczęły się ponownie otwierać – wyjaśniają analitycy działający dla potrzeb EUMOFA.

Polska znalazła się na 6. miejscu wśród czołowych 10 eksporterów UE. W 2021 r. wyeksportowaliśmy przetwory z ryb i owoców morza o wartości 375 mln EUR, odnotowując spadek przychodów o około 2% w stosunku do 2020 r. To zjawisko miało miejsce w wielu krajach UE, a szczególnie dało się zauważyć wśród czołowych eksporterów.

– W 2021 r. eksport produktów rybołówstwa i akwakultury z UE do państw trzecich osiągnął najniższy poziom od pięciu lat i wyniósł 2,41 mln ton, co oznacza spadek o 104 565 ton, czyli 4% w stosunku do 2017 r. Analizując 10 ostatnich lat podaż była dość stabilna przy niewielkim wzroście o ponad 9,3 t lub 0,39%, podczas gdy spadek podaży wyniósł około 157,8 t, co oznacza zmniejszenie dostaw o 6% w latach 2020-2021 – podaje raport „The EU Fish Market. 2022 Edition”.

Zmniejszyły się również o ponad 216 mln EUR przychody z eksportu poza UE w 2021 r. do 6,75 mld EUR. To stanowi 6% spadek wpływów w stosunku do 2020 r. W ujęciu realnym (w cenach z 2015 r.) wartość sprzedaży w 2021 r. była wyższa o 11% w porównaniu do danych sprzedaży sprzed 10 lat.

European Market Observatory for Fisheries and Aquaculture Products podsumowując okres analizowany w raporcie zauważa, że w latach 2019-2020 spadł zarówno import, jak i aktywność rybołówstwa i produkcja z akwakultury. Całkowita podaż przetworów z ryb i owoców morza osiągnęła jedną z najniższych wartości odnotowanych w dekadzie 2011-2020. – Redukcje można postrzegać jako konsekwencje pandemii COVID-19 dla sektora, powodując głównie negatywny wpływ na działalność logistyczną i produkcyjną – wnioskują eksperci EUMOFA.

W 2020 r. szacowane spożycie ryb, owoców morza i przetworów osiągnęło w krajach UE 10,41 mln t ekwiwalentu żywej wagi, co odpowiada 23,28 kg na osobę. Te wielkości są również najniższe w czasie ostatnich 10 lat. W przeciwieństwie do ogólnych negatywnych zjawisk w rybołówstwie i produkcji farm rybnych zaobserwowanych w UE, w kilku krajach odnotowano nieznaczny wzrost konsumpcji ryb i przetworów rybnych i owoców morza.

Najwyższy szacunkowo zanotowano w Bułgarii (o 6%) i Chorwacji (o 5%). Są to jednak przyrosty od stosunkowo niskiego poziomu konsumpcji ryb i owoców morza w 2020 r., odpowiednio – 8,05 oraz 21,85 kg na mieszkańca.

UE eksportuje głównie błękitka, mączkę rybną i olej rybny nieprzeznaczony do spożycia przez ludzi, śledzie, makrele, tuńczyka i łososia. Należy zauważyć, że wywóz tuńczyka z UE obejmuje częściowo tuńczyki złowione przez flotę hiszpańską i francuską poza łowiskami UE.

– Połowy są przetwarzane poza Unią Europejską, a następnie importowane do UE w postaci gotowych produktów lub wyrobów mrożonych. W obu przypadkach te wolumeny są również rejestrowane jako eksport UE – wyjaśniają eksperci EUMOFA.

Unijny eksport łososia w latach 2020-2021 odnotował gwałtowny spadek. Wywóz łososia zmalał o prawie 50 mln t, co oznacza spadek eksportu o 37%. Ze względu na wzrost cen przychody z eksportu łososia zmniejszyły się jedynie o 192 mln EUR (17%). Na taki wynik wpływ miał radykalnie zmniejszony import na potrzeby konsumentów Wielkiej Brytanii – ustalili analitycy EUMOFA.

Zjednoczone Królestwo jest wciąż głównym odbiorcą produktów rybołówstwa i akwakultury z UE pod względem wartości, którego udział wynosi 15% z 6,75 mld EUR globalnej sprzedaży. Na drugim miejscu uplasowały się Stany Zjednoczone (13%).

– Norwegia zajęła trzecie miejsce wśród importerów z rynku UE dzięki wzrostowi importu mączki rybnej i makreli, Szwajcaria utrzymała się na miejscu czwartym, a Chiny spadły z trzeciego na piąte miejsce, głównie z powodu spadku konsumpcji dorsza pozyskanego przez floty rybackie i producentów z UE – informuje raport EUMOFA.

Przetwórcy z Norwegii wykorzystują produkowany w krajach UE olej z ryb i mączkę rybną. Nigeria jest jednym z trzech głównych miejsc docelowych, do których kierowane są duże ilości błękitka, śledzia i makreli. Śledź z UE miał w 2021 r. powodzenie u konsumentów z Ukrainy i w Egipcie.

W przypadku łososia w

latach 2020-2021 nastąpił istotny wzrost wartości importu UE. Wzrost

ilości importu był umiarkowany, ze względu na ponowne otwarcie sektora

HoReCa po pandemii COVID-19.

Na podstawie danych z Norwegii

wydaje się, że rynek w 2022 r. się ożywił. W pierwszych ośmiu miesiącach

2022 roku eksport łososia z Norwegii osiągnął wartość 66,04 mld NOK,

podczas gdy w ciągu 8 miesięcy 2021 r. eksport tej ryby przyniósł

producentom jedynie 49,03 mld NOK.

– Polska, Dania i Stany

Zjednoczone były w sierpniu największymi rynkami zbytu łososia

norweskiego. Zapotrzebowanie na łososia norweskiego stale rośnie –

powiedział analityk Seafood Council Paul T Aandahl i wyjaśnił, że

„chociaż ceny spadły w porównaniu z początkiem tego roku, w sierpniu

ceny łososia były rekordowo wysokie”.

Z danych Norwegian

Seafood Council wynika, że największy wzrost wartości importu łososia

odnotowała Polska, która wydała na import tej ryby 366 mln NOK.

–

Duży wzrost odnotowano również w innych krajach, które w dużej mierze

dalej przetwarzają łososia, takich jak Holandia i Litwa – informuje

„Fishfarming Expert”.

W

2020 r. filety z tuńczyka były głównym produktem importowanym do UE,

zastępując import całego tuńczyka. Trend ten utrzymywał się w 2021 r.,

kiedy importowano 190 tys. t. import tuńczyka spadł o 21%.

–

Według stanu na koniec sierpnia 2022 r. luka importowa nadal się

pogłębiała. Silny wzrost cen importu odnotowano w pierwszych 8

miesiącach 2022 roku – informuje EUMOFA.

W 2021 r. import mintaja do UE spadł do poziomu 266 305 ton, najniższego od 10 lat.

–

Niski wolumen importu mógł być spowodowany ograniczoną dostępnością

produktu z Chin, w związku z zamknięciem chińskich portów dla Federacji

Rosyjskiej oraz chińskimi lockdownami związanymi z COVID19 – tłumaczą

eksperci. W czasie pandemii mintaj produkowany w USA zyskał popularność

wśród konsumentów na rynku amerykańskim ze względu na korzystną cenę, co

sprawiło ograniczenie eksportu na rynki UE.

Natomiast import

mintaja z Rosji do UE wzrósł w latach 2020-2021 odpowiednio o 29% pod

względem ilościowym i o 31% więcej za niego zapłacono. Pomimo rosyjskiej

wojny z Ukrainą import mintaja do UE utrzymywał się na rekordowo

wysokim poziomie w pierwszym połowa 2022 r. – podkreśla się w raporcie

EUMOFA.

W 2021 r. wywóz makreli poławianej w Atlantyku z UE

był najwyższy od 4 lat i zbliżył się do 180,2 tys. t. W ciągu pierwszych

8 miesięcy 2022 roku ceny na rynku międzynarodowym wzrosły o około 20%.

Makrela cieszyła się szczególnym popytem rynków azjatyckich i

afrykańskich. Do końca września 2022 r. Norwegia, Islandia, Wyspy Owcze i

Wielka Brytania złowiły o 3% więcej makreli niż w tym samym okresie

2020 r.

Unia Europejska mimo 8% udziału w połowach, produkcji

ryb i owoców morza jest liczącym się graczem na rynku dostaw i importu.

Polska ma tu swój udział, szczególnie na rynku przetwórczym. Połowy

dalekomorskie praktycznie nie istnieją, a połowy na Bałtyku funkcjonują

pod presją kolejnych ograniczeń kwot połowowych i naturalnych ubytków

ryb.

Fot. Depositphotos

W Islandii zmiany Prądu Zatokowego określono jako "kluczowe zagrożenie bezpieczeństwa państwa"

W Islandii zmiany Prądu Zatokowego określono jako "kluczowe zagrożenie bezpieczeństwa państwa"

W ramach walki z suszą w Iranie rozpoczęto zasiewanie chmur nad największym jeziorem kraju

W ramach walki z suszą w Iranie rozpoczęto zasiewanie chmur nad największym jeziorem kraju

Tysiące słoni morskich zginęło w wyniku epidemii ptasiej grypy

Tysiące słoni morskich zginęło w wyniku epidemii ptasiej grypy

Delfin, który pływał w pobliżu placu Św. Marka w Wenecji, wyprowadzony na otwarte morze

Delfin, który pływał w pobliżu placu Św. Marka w Wenecji, wyprowadzony na otwarte morze

00:01:59

Trwa drugi etap inwestycji chroniącej Rewę przed powodzią

00:01:59

Trwa drugi etap inwestycji chroniącej Rewę przed powodzią

Satelita Sentinel-6B wyniesiony na orbitę. Nowy etap w monitorowaniu oceanów i zmian klimatu

Satelita Sentinel-6B wyniesiony na orbitę. Nowy etap w monitorowaniu oceanów i zmian klimatu

MKiŚ: Będziemy chronić obszar Międzyodrza

MKiŚ: Będziemy chronić obszar Międzyodrza

Rosja składa Norwegii ultimatum w sprawie rybołówstwa

Rosja składa Norwegii ultimatum w sprawie rybołówstwa

Mierzeja Wiślana jednym z najważniejszych korytarzy migracji ptaków w Europie

Mierzeja Wiślana jednym z najważniejszych korytarzy migracji ptaków w Europie

To największy karp złowiony na wędkę. Padł rekord świata (foto)

To największy karp złowiony na wędkę. Padł rekord świata (foto)

00:02:49

Brytyjczyk złowił jedną z najniebezpieczniejszych ryb świata (wideo)

00:02:49

Brytyjczyk złowił jedną z najniebezpieczniejszych ryb świata (wideo)

Rekord świata pobity. Gigantyczny tuńczyk ważył ponad 400 kg!

Rekord świata pobity. Gigantyczny tuńczyk ważył ponad 400 kg!

![Ile tlenu pochodzi z oceanu? Drugie płuco planety [wideo]](https://www.gospodarkamorska.pl/zdjecia/artykul/51239/163455/141x86/4/sea-2562563_1280.jpg) 00:04:31

Ile tlenu pochodzi z oceanu? Drugie płuco planety [wideo]

00:04:31

Ile tlenu pochodzi z oceanu? Drugie płuco planety [wideo]

Zatrucie Odry - najnowsze informacje

Zatrucie Odry - najnowsze informacje

00:00:45

Samiec konika morskiego rodzi tysiąc młodych! Zobacz jeden z najciekawszych porodów w przyrodzie (wideo)

00:00:45

Samiec konika morskiego rodzi tysiąc młodych! Zobacz jeden z najciekawszych porodów w przyrodzie (wideo)

00:00:00

U wybrzeży Norwegii złowiono gigantycznego halibuta

00:00:00

U wybrzeży Norwegii złowiono gigantycznego halibuta

Uznana 30 lat temu za wymarły gatunek ryba zagraża ekosystemom

Uznana 30 lat temu za wymarły gatunek ryba zagraża ekosystemom

00:00:00

Złowiono 300-kilogramowego olbrzyma (wideo)

00:00:00

Złowiono 300-kilogramowego olbrzyma (wideo)

00:00:49

Wyłowili 100-kg głowę rekina. Resztę zjadło coś olbrzymiego (wideo)

00:00:49

Wyłowili 100-kg głowę rekina. Resztę zjadło coś olbrzymiego (wideo)

![Największa ryba na świecie znaleziona u wybrzeży Portugalii [video]](https://www.gospodarkamorska.pl/zdjecia/artykul/46304/16548/141x86/4/gigant.jpg) 00:01:10

Największa ryba na świecie znaleziona u wybrzeży Portugalii [video]

00:01:10

Największa ryba na świecie znaleziona u wybrzeży Portugalii [video]

Trwa drugi etap inwestycji chroniącej Rewę przed powodzią

Delfin, który pływał w pobliżu placu Św. Marka w Wenecji, wyprowadzony na otwarte morze

Tysiące słoni morskich zginęło w wyniku epidemii ptasiej grypy

Prezydent zawetował ustawę o utworzeniu Parku Narodowego Doliny Dolnej Odry. MKiŚ odpowiada

Prezydent podpisał ustawę dot. pomocy dla armatorów statków rybackich

Młoda foka z plaży w Pobierowie trafi do Stacji Morskiej na Helu